上海在新能源汽车市场的“C位”妥妥地站稳了。

自去年外牌“限行”新政发布,过去的半年内,上海市的新能源汽车销量突破13.2万辆,同比大幅增长3.5倍,仅仅6个月,比去年全年的销量还要多出3%。

上海在新能源汽车市场的“C位”也妥妥地站稳了。现在,这一区域市场的新能源汽车销量在全国销量的占比已经从原来的10%提升至13%,每个月的销量甚至超过了北京和深圳两个新能源汽车大市场的销量之和。

2020年10月24日,上海发布交通管理规定,外牌在上海的限行将升级:2020年11月2日开始,上海内环高架上外牌限行时间加长;2021年五一假期之后,内环地面道路也将对外牌限时开放。

限行新政对新能源汽车销量的拉动立竿见影。新政发布后的一两天,21世纪经济报道记者便关注到,上海市内的新能源汽车门店已经人气爆棚,“销量担当”特斯拉尤为明显,某家门店一天的订单量便突破80辆,相当于此前的4倍之多。

从后续的数据来看,限行新政对新能源汽车销量的推动不仅开局生猛,而且后劲十足,销量暴增超过一倍的也并非特斯拉一家。数觉Data Vision的数据显示,从2020年11月开始的6个月内,上海新能源汽车的月均销量达到2.2万辆,与此前半年相比,月均销量大约增长了142%,其中,特斯拉增长了115%,比亚迪、蔚来分别增长了214%、161%,荣威和大众则分别增长了84%、129%。

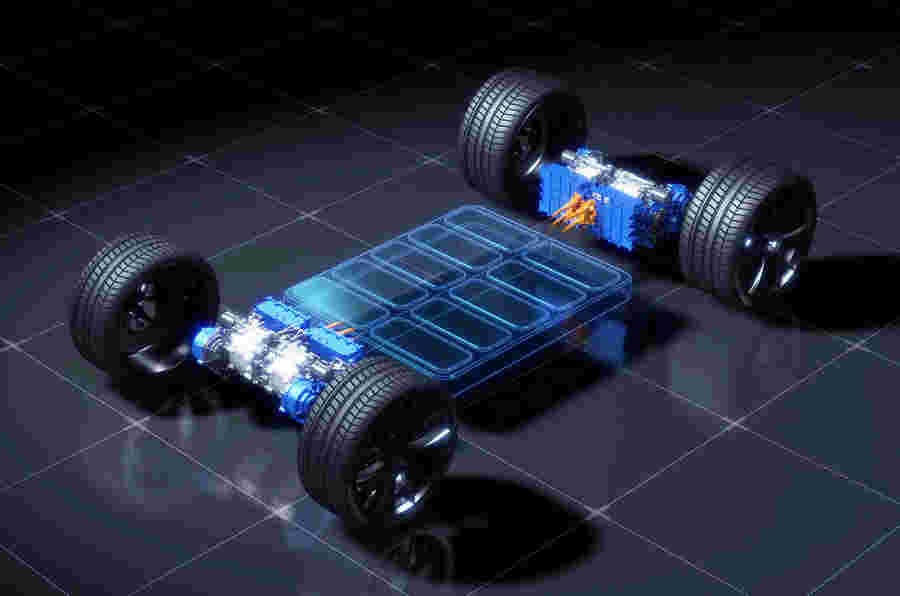

需要指出的是,在上海的新能源汽车市场中,纯电动汽车仍占据相当大的比重,约为六成以上,在外牌限行新政发布之后,插电式混合动力汽车和增程式电动汽车尽管也迎来了显著增长,但整体规模依然不算太大。

另外,今年2月,上海公布了最新的鼓励购买和使用新能源汽车实施办法,给插混车型上绿牌框定了最后时限(2023年以前),插混车型的牌照红利进入“倒计时”,但单就上述政策而言,并未造成该类车型显著的、爆发式的增长。

多套政策之下,上海新能源汽车市场具体发生了哪些变化?

上海新能源汽车市场“大爆发”

外牌限行新政发布后的这半年,上海的新能源汽车销量迎来了全方位的“大爆发”。

从规模上看,2020年11月至2021年4月这6个月,上海新能源汽车销量达到13.22万辆,同比增长349.1%;从结构上看,上海新能源汽车渗透率达到32%,同比增长了20个百分点。

不过,由于2020年上半年市场整体受新冠肺炎疫情的影响较大,故同比基数较低,以全国范围的数据来看,同样时间线内的新能源汽车销量为100.62万辆,同比也大幅增长了210%。

2020年5月以来,市场逐渐从新冠疫情的影响中恢复,新能源汽车也不例外,而即便与触底反弹后的市场相比,过去半年中,上海新能源汽车的销量表现依然十分亮眼。自2020年11月开始的6个月,上海新能源汽车的月均销量达到2.2万辆,与2020年11月之前的6个月相比,月均销量从不到1万辆增长了142%。

外牌限行新政对新能源汽车销量的拉动是显而易见的。新政于2020年10月下旬发布,11月上海新能源汽车销量便达到2.4万辆,环比增长135%,新能源汽车当月的渗透率也从上个月的19%一下子升至33%。

外牌限行新政让上海新能源汽车需求加速释放,也让上海迅速成为全国新能源汽车市场毫无争议的“大户”。过去6个月月均2.2万辆的销量,不仅是上海本身的空前水平,在全国范围内也别无二者。

实际上,上海本就是中国最大的新能源汽车市场之一,但过去几年中,其新能源汽车销量在全国总销量中占比约为10%,外牌限行新政发布后,其市场占比直接提升了3-4个百分点。

同时,在新能源汽车月度销量榜上,上海已经连续数月位居第一,并且能够以显著优势领先第二位。观察过去的几个月的表现,上海的销量均超过第二位与第三位的销量之和,从过去半年的整体表现来看,北京和深圳是仅次于上海的两个新能源汽车区域市场,但二者销量之和为11.03万辆,不及上海的13.22万辆。

在市场份额方面,上海的新能源汽车渗透率也明显大于其他地区,受去年年底一波销量增长的影响,2020年上海新能源汽车渗透率已经率先达到20%,今年更是达到30%以上,而目前特大型城市的平均水平刚刚达到20%(深圳为25%,仅次于上海)。

5月17日,罗兰贝格全球高级合伙人、大中华区副总裁郑赟对21世纪经济报道记者表示,未来上海的新能源汽车渗透率预计会进一步提高,因为在当前的政策下,新能源汽车牌照是唯一开放且几乎不受限制的。

纯电、插混“两开花”?

在上海,纯电动汽车和插电式混合动力(含增程式)汽车都能享受专用牌照额度,新政发布后,两者均迎来了显著增长。

相比较而言,纯电汽车的增幅要优于插混车型。在过去6个月中,上海纯电汽车销售了8.16万辆,同比增长407%,插混汽车销售了5.06万辆,同比增长279%。

按市场份额来看,纯电汽车的市场占有率从此前的57%进一步上涨至62%,而插混车型则从原来的43%下降至38%。

不过,很难得出结论,外牌限行新政导致了插混车型和纯电车型的此消彼长,一方面,二者份额的变化并不十分明显,另一方面,插混车型的市场份额调整早在2020年下半年便已经开始,随着更多纯电新车上市,消费者对纯电汽车的接受度也在增加。

面对过去半年月均8436辆的销售成绩,郑赟认为,“插混基本已经走到顶峰了。”主要原因是,供给端的纯电趋势逐渐明晰,而插混作为过渡性的产品,其政策红利也率先进入倒计时。

今年2月初,上海发布新一轮鼓励购买和使用新能源汽车实施办法,新政提出,2023年1月1日起,个人或单位用户购买插混(含增程式)汽车的,将不再发放专用牌照额度。这意味着,插混车型在上海上“绿牌”只有两年不到的时间了。

不过,单看上述政策,插混市场并未受到显著的影响——2月以来,上海的插混车型销量忽高忽低,一直处于不断的调整之中,先是2月环比骤降46%至5007辆(也有春节因素的影响),再是3月环比上升49%到7455辆,后来4月又降至6971辆,整体销量规模不如去年11月以来1万辆上下的水平。

消费者对于插混车型的矛盾心态也很明显,短期内能迅速上到绿牌,且没有纯电汽车的里程焦虑,但同时它们又售价偏高,补贴较低,长期来看也有明显短板,绝大多数是燃油车改款,使用经济性也更低。

细分至各品牌,上海新能源汽车销量的前五名基本稳定在特斯拉、荣威、比亚迪、大众和蔚来上,过去半年内,上述五个品牌的月均销量分别为5226辆、3317辆、2871辆、1260辆、1580辆(占总体销量的65%),与此前6个月的月均销量相比,分别增长115%、84%、214%、129%、161%。

其中,特斯拉主要依靠纯电车型Model 3和Model Y,荣威主要依靠RX5(配置|询价) ePLUS、ei6 MAX等插混车型以及Ei 5等纯电车型,比亚迪主要依靠汉EV(配置|询价)等纯电车型以及唐PHEV、汉DM等插混车型,大众主要依靠帕萨特PHEV等插混车型,蔚来则主要依靠ES6、EC6(配置|询价)等纯电车型。

(作者:彭苏平 编辑:张若思)

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。