根据官方数据,俄罗斯是世界上最大的木质颗粒生产国之一,位列全球前五。该国目前占全球木颗粒总产出的约6%,在出口方面排名第四,占全球市场的7.6%(粮食和农业组织/联合国欧洲经济委员会,2020年)。俄罗斯木质颗粒工业是以出口为导向的——85%的产量销往国外市场。这种对出口的依赖决定了俄罗斯公司生产的木质颗粒的质量。

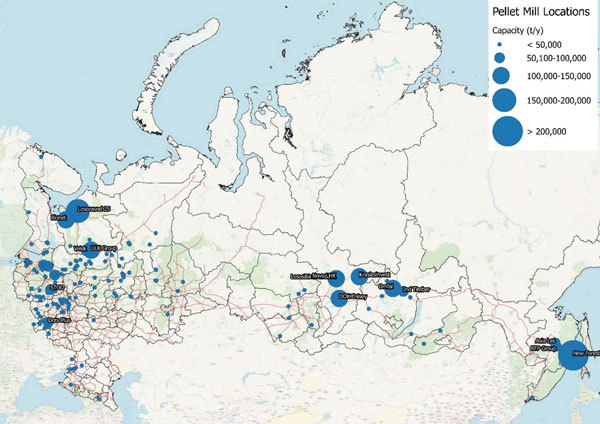

俄罗斯木质颗粒制造商目前遵循ENplus标准的要求或接近欧洲标准的合同技术规范。截至2021年初,俄罗斯已经颁发了57个ENplus证书(包括51个颁发给制造商的证书)。俄罗斯木质颗粒生产商的确切数量不得而知。据WhatWoods估计,俄罗斯大约有500家公司从事木质颗粒的生产。40家最大的生产商占据了大约80%的市场。俄罗斯主要的木质颗粒生产中心是阿尔汉格尔斯克地区(ULK集团、Sawmill 25、Region-Les等)。排名前10位的地区占俄罗斯木质颗粒总产量的55.6%。

俄罗斯的产能有进一步增长的巨大潜力。根据WhatWoods的初步估计,2020年俄罗斯生产了约300万吨木质颗粒。产出同比增长约23%,仅次于美国。

未来10年的指数增长

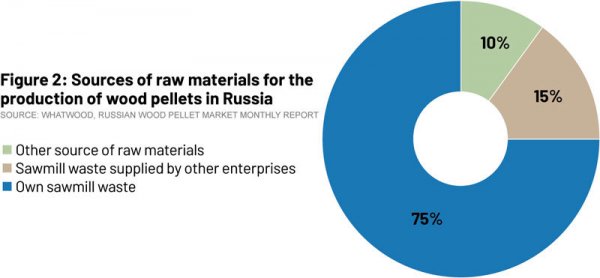

对过去五年的评估表明,俄罗斯木质颗粒行业增长迅速。虽然该国木质颗粒生产的历史可以追溯到15年前,但在过去的5年里取得了突破。因此,俄罗斯木质颗粒工业的发展受到锯木技术发展的显著制约。有一种直接的关联:木材的产量越高,锯木的副产品——用于制作木屑的锯末、刨花和木片——它们的产量也就越高。

尽管近年来发展迅速,但俄罗斯仍然缺少大型企业,比如总部位于美国的Enviva或加拿大的Pinnacle Renewable Energy,在不整合锯木加工业务的情况下,拥有稳定的木质颗粒业务。尽管在俄罗斯创建这样的企业还有很多先决条件,但机会已经成熟。据粗略估计,森林仓库中,尤其是西伯利亚和远东地区,砍伐的木材中有15-20%是锯木废料。

俄罗斯木质颗粒生产的第一波增长似乎已经结束,因为几乎所有的大型锯木厂都为他们的工厂提供了木质颗粒生产设施。在俄罗斯,大约75%的木质颗粒是由锯木厂的废料生产的。未来的产能增长可能主要由中小型锯木厂推动。虽然也有可能形成一个大型企业,并与俄罗斯的现实相一致,采用北美的商业模式(即Enviva和Pinnacle)。不过,这有一定的前提条件,因为2022年后,针叶树和有价值树种圆木的出口可能会被禁止。大约有800万立方米的圆木受到禁令的限制。这些木材很可能会进入加工业,首先是锯木材的生产。这将为市场提供每年170-200万吨木质颗粒的额外供应量。

国家补贴可以促进该行业更积极的发展。例如,俄罗斯联邦总统在11月6日召开木材行业发展会议后发布的指示规定,市政锅炉房必须从燃油和煤炭转向生物燃料。这项规定将在新的木材产业发展战略中得到正式落实,然后将制定一项联邦计划来实施这项规定。

木颗粒价格

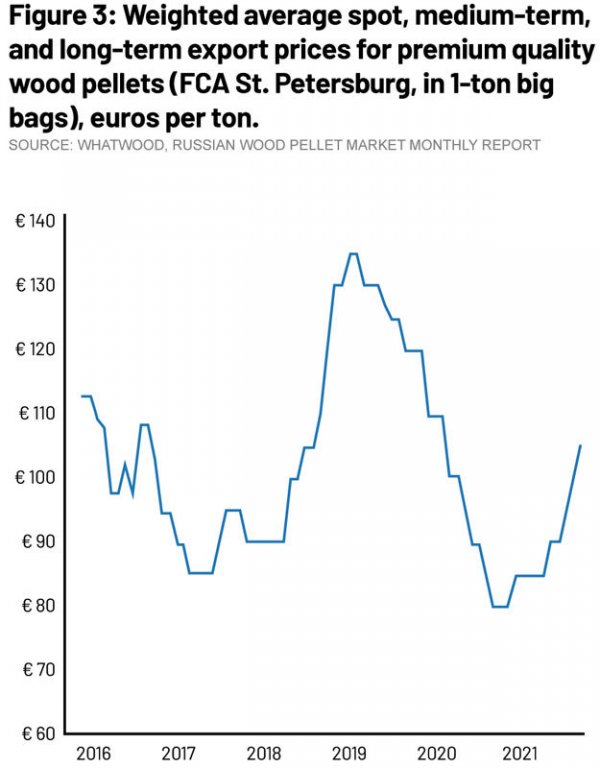

根据WhatWoods俄罗斯木质颗粒市场价格评估,2020年国外市场木质颗粒价格显著下降,这是受需求低、仓库满仓和许多新生产设施启动的影响。国外市场价格的下跌被俄罗斯卢布对美元和欧元的贬值所抵消。因此,与2019年相比,2020年卢布对欧元的平均年汇率增长了15%,如果按去年12月至今年12月计算,则增长了30%。与此同时,2021年可能会出现所谓的延期需求。从2020年3月开始,俄罗斯的出口价格每月下降5-10欧元(6-12美元)每吨。到12月,与年初相比,下降了近40%。

2020年1月,FCA圣彼得堡协议出口的每吨优质木颗粒的平均价格为115.5欧元。到去年12月,价格在65至75欧元/吨之间,平均为70欧元,甚至跌至60欧元/吨。正如市场参与者解释的那样,60欧元的价格反映了大批量运输木质颗粒的实际成本,而少量的货物偶尔会以75-85欧元/吨的较高价格出售。价格持续下降的原因是木质颗粒对欧洲消费者的完全可用性和当前的天气条件。延续前一年的趋势,对于木质颗粒市场的主要覆盖地区,秋冬异常温暖。

至于来自欧洲的需求,俄罗斯市场参与者注意到几乎完全没有这种需求。木质颗粒在这个方向上运输,只有主要市场参与者,如CM Biomass。因此,CM Biomass自2020年6月以来,几乎每个月都能创纪录地一次性装运3.2万吨至3.5万吨木质颗粒。该公司在2021年1月延续了这一趋势。2020年,CM Biomass在圣彼得堡港共装运木质颗粒74.4万吨,比2019年底的44.35万吨增加了65%以上。

较小的企业注意到市场缺乏理想的稳定性——获取发货订单是偶然的,而且是小批量的。有一个港口报告说,去年11月根本没有木质颗粒的运输产生。此外,从9月(签订新的长期合同的正常开始)开始订立合同的程序也有所拖延。目前,有些长期合同被推迟到2021年第一季度。

市场上的价格由欧洲的天气情况决定。第二波新冠肺炎疫情也有轻微影响,因为它限制了欧洲的工业生产。然而,市场参与者表示,天气状况仍是关键因素。除了天气条件,俄罗斯木质颗粒生产商还受到美国和加拿大等其他出口国产量增长的影响。此外,一些欧洲国家,如捷克共和国,正在大力加强木质颗粒出口。2020年第二季度,捷克的出货量达到10.2万吨,比2019年第二季度增长16%,比2020年第一季度增长1.6倍。

客户不断提高木质颗粒质量要求,必须通过相关证书的可用性进行确认。发展木质颗粒市场的途径之一可能是脱离中介。正如市场参与者所注意到的,越来越多的合同是直接在生产者和消费者之间执行的,这有助于降低最终价格。然而,这种交易的一个限制因素是,公司只有接收和装运当前业务仓库中的货物,而不是长期储存货物的仓库。要想成功,企业需要提高木质颗粒生产和物流的效率和灵活性,为原材料和成品建立缓冲仓库,并遵守日益严格的欧洲认证要求。

尽管欧洲消费者几乎没有需求,但新生产设施的试运行和木质颗粒生产线的扩张正在市场上出现。卢布兑欧元汇率的不断上升,使企业有可能逐步实现正盈利。其中一家企业在疫情期间将产量减少到三分之一(从3000吨减至1000吨),9月份将产量增加到1400吨,并计划在10月份达到2000吨。另一家生产商计划投产一条颗粒生产线,产能将增加1.5倍。在这样的情况下,一些公司继续亏本经营和销售产品,因为完全停产将导致更大的损失。

价格:短期预测

据WhatWoods估计,俄罗斯工业木质颗粒的现货价格很快将在每吨65欧元至80欧元之间。这类木质颗粒的最低价格可以达到每吨50欧元。2021年第一季度,价格可能会小幅上涨,达到平均每吨75欧元。

值得注意的是,大量的俄罗斯优质木颗粒(带有ENplus A1质量证书,Incolab和SGS的相关确认以及可持续生物质伙伴关系/森林管理委员会/森林认证认可计划)在欧洲销售。在工业消费领域,它们由Ørsted,Stockholm Exergi,Fortum和Drax等能源公司以每吨70欧元(以FCA圣彼得堡的价格)购买和消费。由于符合要求的质量和规格,这些木质颗粒可以由俄罗斯生产商在欧洲向私人消费者零售,这部分能够以每吨200-250欧元的较高价格出售。越来越多的生产商提供15到20公斤(33到44磅)的包装。

并不是所有的大型俄罗斯木质颗粒供应商都准备好延长销售渠道,发展目标市场的物流,租赁仓库和办公室,投资品牌和包装等,以完成从工业市场到私人消费的过渡。

根据WhatWoods的估计,在不久的将来不太可能出现价格变化以及需求的重大变化。现货价格将取决于天气状况以及客户将消耗掉当前剩余的木颗粒的速度。此外,需求不足会导致生产利润率降低,而且可能没有积极的价格变动,但来自俄罗斯生产商以及欧洲、美国和加拿大工业的竞争加剧,可能迫使无法负担生产成本的小型木屑颗粒企业在不久的将来完全停止运营。

值得注意的是,长期合同的价格在2021年也将下降。其中一家主要生产商宣布,从明年1月起,将在2020年11月/12月降价5-10欧元。

木质颗粒在FCA价格下降的同时,运费也在上涨。如果2020年7月,将一艘船运送到丹麦港口的成本是每吨16欧元左右,那么到11月,成本将上升到21欧元,到12月,成本将上升到23-24欧元每吨。结果,在6个月的时间里,运费每吨上涨了8欧元,几乎上涨了1.5倍。

根据市场参与者的预期,木质颗粒需求只有在2021-22秋冬采暖季开始准备时,可能到9月份,才能完全恢复。

这取决于低温能否带来木质颗粒的积极稳定的消费。虽然这种消费将主要由目前的库存来满足,因为客户的仓库是满的,不可能很快恢复通常的出口数量。与此同时,市场参与者注意到,该国国内木质颗粒的价格和消费都在上升。

新的生产设施加大了市场压力

预计2021年将有超过110万吨产能的木质颗粒设备投入使用或扩大生产。最大的项目是Luzales,它将在Komi的Chovyu村颗粒工厂增加18万吨木质颗粒的产能。该设施原计划于2020年启动。

2020年,俄罗斯颗粒企业实际产能共增加67万吨。另外宣布有85万吨产能,但没有投入运营。

2020年投产的最大生产设施之一是由Region-Les集团在阿尔汉格尔斯克拥有的一个木质颗粒厂,年生产能力为8万吨。未来几年,该公司计划在该基地建设一个锯木厂,其原料原木的进料能力为35万至50万立方米,并将对木颗粒车间进行现代化改造,以将其年产能提高至10万吨。

作者:WhatWood 分析师 Maria Frolova

(原文来自:生物质杂志 51颗粒交易网、中国新能源网综合)

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。